Với kết quả kinh doanh thuận lợi của ShopeeFood và GrabFood trong năm 2023, cuộc chiến “đốt tiền” của thị trường giao đồ ăn Việt Nam dường như đã ngã ngũ?

Thị trường giao đồ ăn tại Việt Nam từ lâu đã được xem như một trong những “đấu trường” khốc liệt nhất khu vực Đông Nam Á. Dù đầy tiềm năng với tổng giá trị hàng hóa (GMV) năm 2023 đạt 1,4 tỷ USD, cùng mức tăng trưởng mạnh nhất Đông Nam Á, nhưng đây vẫn là một nơi mà không ít “ông lớn” đã phải ngậm ngùi ra đi.

Thị trường giao đồ ăn tại Việt Nam có mức tăng trưởng mạnh nhất Đông Nam Á.

Mới đây nhất là Baemin, thành viên của Delivery Hero, quyết định rời bỏ Việt Nam dù đã từng là một trong những đối thủ đáng gờm của ShopeeFood và GrabFood. Baemin đã gây bất ngờ khi thông báo rút khỏi thị trường Việt Nam vào năm 2023 với tuyên bố của ông Niklas Ostberg, Giám đốc điều hành Delivery Hero, công ty mẹ của Baemin, rằng “thị trường giao đồ ăn Việt Nam không bao giờ có lãi”.

Quyết định này cho thấy những khó khăn lớn trong việc duy trì hoạt động tại một thị trường mà chi phí để giữ chân khách hàng và cạnh tranh với các đối thủ khác là vô cùng cao. Tuy nhiên, lý do Baemin rời đi không chỉ đến từ sự cạnh tranh khốc liệt, mà còn vì những thách thức về mô hình kinh doanh và chiến lược “đốt tiền” không mang lại lợi nhuận trong ngắn hạn. Điều này đặt ra câu hỏi liệu các doanh nghiệp khác có thể tiếp tục cuộc đua mà không gặp phải những rào cản tương tự.

Hiện tại, GrabFood và ShopeeFood đang trở thành những điểm sáng trong bức tranh toàn cảnh của thị trường giao đồ ăn Việt Nam. Với sự hiện diện từ năm 2014, Grab đã nhanh chóng xây dựng hệ sinh thái dịch vụ đa dạng từ gọi xe, giao hàng đến giao đồ ăn. Thương vụ thâu tóm Uber vào năm 2018 không chỉ giúp Grab mở rộng thị phần mà còn củng cố vị thế độc tôn của mình trong lĩnh vực gọi xe tại Việt Nam.

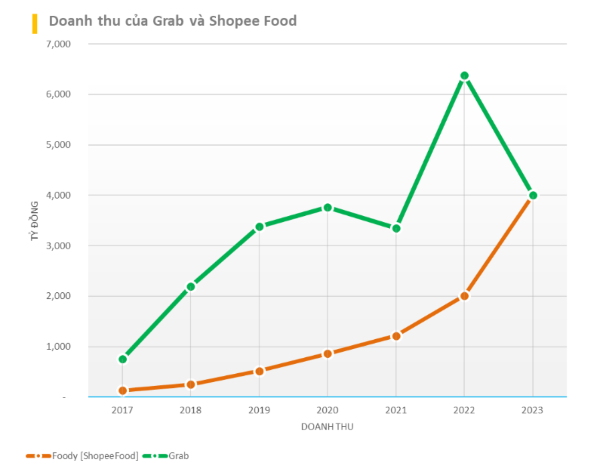

Tuy nhiên, giống như các người chơi khác, Grab cũng từng đối mặt với giai đoạn thua lỗ kéo dài. Phải đến năm 2023, công ty mới lần đầu tiên có lãi, sau nhiều năm “đốt tiền” để duy trì thị phần. Sự cải thiện về tình hình tài chính của Grab cho thấy thị trường giao đồ ăn tại Việt Nam, dù khốc liệt, vẫn có tiềm năng mang lại lợi nhuận nếu doanh nghiệp biết cách tận dụng các lợi thế cạnh tranh về công nghệ, hệ sinh thái, và quy mô thị trường.

Trong khi đó, ShopeeFood gần đây nổi lên như một trong những đối thủ sáng giá nhất của Grab. Từ một mạng xã hội chuyên về đánh giá nhà hàng với cái tên Foody, doanh nghiệp này đã chuyển mình thành một nền tảng giao đồ ăn đầy tiềm năng. Sau khi được Tập đoàn SEA mua lại vào năm 2017, ShopeeFood đã bước vào cuộc chơi giao đồ ăn với lợi thế mạnh mẽ về công nghệ và mạng lưới người dùng từ Shopee, một nền tảng thương mại điện tử lớn nhất Việt Nam.

Theo dữ liệu từ Vietdata công bố gần đây, ShopeeFood ghi nhận doanh thu thuần đạt 4.000 tỷ đồng vào năm 2023, tăng hơn 100% so với năm trước, và lần đầu tiên đạt lợi nhuận sau thuế gần 850 tỷ đồng. Kết quả này không chỉ khẳng định vị thế dẫn đầu của ShopeeFood mà còn là tín hiệu rõ ràng cho thấy công ty đã vượt qua giai đoạn “đốt tiền” để đạt được sự bền vững về tài chính. Đây là một minh chứng mạnh mẽ cho sự thành công của chiến lược phủ sóng toàn diện của SEA tại thị trường Đông Nam Á.

Nhìn về phía trước?

Với sự rút lui của Baemin, nhiều người tin rằng cuộc chiến trong lĩnh vực giao đồ ăn tại Việt Nam đang tiến đến hồi kết, với ShopeeFood và GrabFood trở thành hai đối thủ lớn còn lại.

ShopeeFood dẫn đầu thị trường giao đồ ăn Việt Nam năm 2023. Nguồn Vietdata.

Tuy nhiên, thực tế có thể phức tạp hơn. Thị trường giao đồ ăn Việt Nam vẫn còn rất tiềm năng, đặc biệt khi người tiêu dùng Việt ngày càng ưa chuộng hình thức mua sắm trực tuyến và sử dụng dịch vụ giao đồ ăn. Bên cạnh đó, các yếu tố như công nghệ, dữ liệu khách hàng, và trải nghiệm người dùng vẫn là những yếu tố quyết định thành công của các nền tảng giao đồ ăn.

Ngoài ra, một yếu tố khác cần được xem xét là khả năng xuất hiện của những người chơi mới hoặc các chiến lược hợp tác từ những “ông lớn” khác trong ngành. Ví dụ, ShopeeFood có thể tận dụng thêm hệ sinh thái từ Tập đoàn SEA để mở rộng dịch vụ, trong khi GrabFood có thể kết hợp giữa giao đồ ăn và các dịch vụ khác như gọi xe hoặc giao hàng để gia tăng giá trị cho người dùng.

Nhìn chung, thị trường giao đồ ăn Việt Nam không chỉ là một cuộc đua về tốc độ tăng trưởng, mà còn là một cuộc chiến sống còn về tài chính và chiến lược dài hạn. Sự rút lui của Baemin vừa qua là minh chứng cho những khó khăn của thị trường này, nhưng điều đó không có nghĩa là cuộc chiến đã ngã ngũ.

ShopeeFood và GrabFood hiện đang chiếm ưu thế, nhưng họ cũng phải đối mặt với những thách thức lớn về sự cạnh tranh và duy trì lợi nhuận. Trong tương lai, thị trường có thể sẽ chứng kiến sự thay đổi khi công nghệ và nhu cầu của người tiêu dùng tiếp tục phát triển. Cuộc chiến có thể chưa hoàn toàn ngã ngũ, và sự cạnh tranh có lẽ chỉ mới bắt đầu.

Nguồn: diendandoanhnghiep.vn